1

¿Cómo pedir una hipoteca y sortear el Euribor en 2024?

El mercado inmobiliario pegó un volantazo el pasado 2023 del que todavía no se ha recuperado. Desde abril, el Banco Central no ha dejado de subir los tipos de interés de manera escalonada, y en apenas 12 meses hemos alcanzado un Euribor del 3,688%.

Con ello hemos entrado en un periodo alcista de gran incertidumbre, y tanto para aquellas personas que quieran adquirir una vivienda como aquellos que quieren mejorar las condiciones de su hipoteca actual, contar con el asesoramiento de analistas expertos se ha vuelto indispensable.

Por eso hemos querido hablar con Juan Yubero, analista de riesgos en gibobs allbanks que cuenta con más de 15 años de experiencia en el sector bancario e inmobiliario.

Para la compra de una vivienda, ¿qué opciones tenemos?

Juan Yubero: “Para la compra de una vivienda, habría que partir del porcentaje de financiación. Las mejores opciones se basan en ir al 80% del precio de compra. Es decir, habría que aportar el 20% más los gastos. Al cumplirlo, optamos a tipos fijos y mixtos más interesantes, aunque también obtendremos buenos variables”.

¿Cuál es la duda principal que surge en esta situación?

JY: “La duda principal suele ser conocer las opciones que tienen dependiendo del importe que puedan aportar a la operación. Aunque en un comienzo se quiera aportar el mínimo posible, al conocer los tipos que pueden conseguir con uno y otro porcentaje, es decir, por encima y por debajo del 80%, habitualmente se dan cuenta de que un esfuerzo en esa aportación le hará ahorrarse mucho dinero a lo largo de toda la vida de la hipoteca”.

¿Podrías ponernos algún ejemplo?

JY: “Imaginemos que un comprador pide una hipoteca de 150.000€ yendo al 80% de financiación y otro pide la misma hipoteca, pero yendo al 90%.

El primero, en tipo fijo a 30 años podría pagar una cuota de unos 610€. En el segundo caso rondaría los 675€. La diferencia en esos 30 años sería de 23.400€. En un caso como el que acabamos de exponer, lo lógico sería pensar que todo el mundo cogería esa opción si tuviera los medios económicos. Sin embargo, ese esfuerzo económico puede hacer que se descapitalice por completo, con lo que cada caso es estudiable. Para eso están los asesores de hipotecas. Para explicar en detalle todas las opciones y que el comprador pueda tener claros todos los escenarios y pueda elegir comprendiendo a la perfección todas sus opciones y lo que conllevan”.

¿Dirías que hay alguna otra preocupación relevante?

JY: “Otra de las preocupaciones suele ser las vinculaciones que deben asumir. Por ley no es obligatorio contratarlas, a excepción del seguro de daños, y tampoco es obligatorio hacerla con la entidad con la que se formaliza la hipoteca. A primera vista puede parecer que una oferta es mejor que otra por el TIN (porcentaje que pagamos al banco sobre el dinero que nos presta), aunque para hacer una comparativa completa habría que desglosar todos los gastos relacionados, al margen de la cuota, para saber con certeza cuál es la mejor opción. Una oferta con un TIN del 2,5% puede ser más cara que otra con un TIN del 3%, dependiendo de los gastos asociados, como los seguros de vida, hogar, protección de pagos, comisión de apertura, etc”.

¿Qué pasa si ya tengo una hipoteca firmada y quisiera mejorarla?

JY: “En el caso de que ya tengas la hipoteca firmada y lo que quieres es mejorar tus condiciones, en la mayoría de los casos se trata de cambiar la hipoteca de variable a mixto o fijo. Los bancos piden que el capital pendiente oscile entre el 70% y el 80% del precio de compra. Si subimos de esos porcentajes, las posibilidades de mejora disminuyen.

Independientemente de las necesidades o dudas, lo importante es conocer todos los detalles, gastos, vinculaciones y todo tipo de conceptos antes de firmar una hipoteca. Un buen asesoramiento es la clave para elegir la opción que mejor se adapte a nuestras necesidades y situación”.

Las aguas del sector, ¿seguirán agitadas en 2024?

JY: “El mercado hipotecario ha sufrido un cambio muy brusco en los últimos meses. Hemos pasado de una etapa larga de tipos bajos a una incertidumbre creciente para el comprador de viviendas que necesita financiarse para poder asumir la compra.

La subida de tipos ha modificado la oferta de las entidades bancarias. En los últimos meses, como consecuencia de la subida del Euribor, los tipos fijos se han visto afectados y hemos pasado de ofertas que rondaban el 2% fijo a un 3,50%.

Estas subidas han provocado que otros productos que tenían poca relevancia, como el tipo mixto, se haya convertido en una de las modalidades más demandadas”.

¿Qué nos dirías sobre las hipotecas mixtas?

JY: “Podemos encontrarnos tipos mixtos a 5, 10 y 15 años con un tipo fijo muy interesante, y el resto del periodo hasta finalizar la hipoteca tendría un tipo variable. Este tipo de hipotecas ayudan a que tengamos una estabilidad en la cuota durante los primeros años, ante la incertidumbre de las posibles subidas que arroje el mercado, y nos beneficiemos de una cuota más baja que si contratáramos un tipo fijo para toda la vida de la hipoteca. Por poner un ejemplo, una mixta a 5 años, en el mejor de los casos, podría rondar el 1,85%-2% durante ese periodo, y a 15 años el 2,15%-2,50%. Siempre hablando de TIN. La TAE dependerá de los productos vinculados a la hipoteca que los bancos ofrecen como bonificaciones”.

¿Qué conclusión podríamos sacar?

JY: “La conclusión que podemos sacar es que los bancos apuestan por este tipo de productos para poder dar al consumidor una opción que alivie este periodo tan complicado de tipos crecientes y el tipo fijo puede que tenga las horas contadas si el Euribor continúa con la escalada.

También han apostado por volver a ofrecer tipos variables muy competitivos. Aunque la situación actual no convenza del todo a los hipotecados, encontrar variables de entre Euribor +0.25%, en el mejor de los casos, provoca que muchos consumidores se lancen a por esta opción”.

¿Seguiremos viendo subidas en los tipos de interés?

JY: “Las previsiones para el pasado año en cuanto al comportamiento del mercado se quedaron cortas, y de cara a este 2024 se espera que, aunque a un ritmo menos acelerado, el Euribor se estabilice“.

Por último, ¿alguna recomendación?

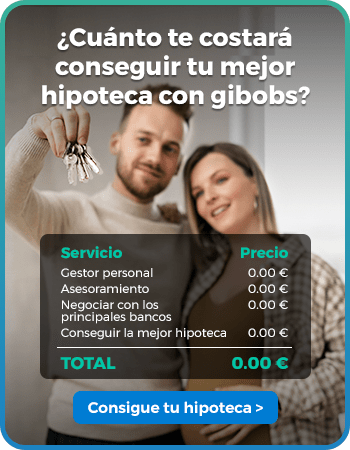

JY: “Mi consejo para ellos es que se pongan en manos de asesores expertos , mucho mejor si además el servicio es gratuito para ellos, y que estos negocien unas nuevas condiciones para su préstamo y amortiguar así los virajes que aún estén por venir en el mercado. En gibobs contamos con un gran equipo de asesores hipotecarios con una alta experiencia negociando con los principales bancos del país con un único objetivo: conseguir que nuestros clientes consigan las mejores condiciones del mercado para su hipoteca, y que les permita seguir cuidando de su salud financiera”.