1

Estrategias de amortización hipotecaria para frenar el efecto del euríbor

Los tipos de interés siguen al alza. Esto está afectando al euríbor y está llevando a muchas personas a pensar en diferentes soluciones que les permitan pagar sin problemas sus cuotas hipotecarias. Existen estrategias de amortización que pueden frenar el gran impacto que está teniendo el aumento de la inflación en las hipotecas variables.

Hipotecas de tipo variable

Una hipoteca de tipo variable es aquella en la que las cuotas mensuales para pagar varían en función de un índice de referencia que, por norma general, es el euríbor. Los intereses se calculan sumando este valor y un diferencial fijo.

El principal problema que te puedes encontrar en el caso de que contrates un préstamo hipotecario de este tipo es que la inflación se dispare. Esto hará que el interés de tu hipoteca también lo haga y, por lo tanto, la cuota que debas pagar sea mayor. También tienes la ventaja de que puede ocurrir justo lo contrario, de esta manera, sí saldrías beneficiado.

Las características de estas hipotecas es posible resumirlas en las siguientes:

- En el contrato se pacta la actualización periódica del tipo de interés. Esto no quiere decir ni que vaya a subir ni que vaya a bajar, simplemente que va a verse modificado de manera periódica.

- Por lo general, el plazo máximo en el que se puede pagar el importe del préstamo es superior al de las fijas.

- La cuota varía en función del euríbor. Cuanto mayor sea este, más dinero deberá desembolsar el cliente, sin embargo, en el caso de que descienda, el pago también será menor.

- El interés inicial al que se ofrecen estas hipotecas por parte de las entidades bancarias suele ser menor que en el caso de las fijas.

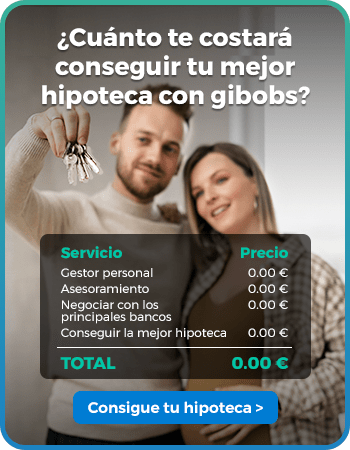

Sin embargo, lo mejor si estás pensando en amortizar tu hipoteca y necesitas más información, te recomendamos hacer una simulación de tu hipoteca actual en nuestra plataforma, es totalmente gratuita, para que así puedas ver cuánto podrías ahorrarte, una vez hayas hecho la simulación uno de nuestros asesores expertos en hipotecas se pondrá en contacto contigo para analizar tu caso de manera personalizada.

Evolución del euríbor

El euríbor es el tipo de interés al que los bancos se prestan dinero en la zona euro. Este valor ha cerrado el mes de marzo a un 3,647 %. Esto no solo es de suma importancia para aquellas personas que tienen préstamos hipotecarios variables, sino también para las que están interesadas en contratar uno de ellos para adquirir una vivienda. En función de las fluctuaciones de este valor, tendrán que pagar una cantidad mayor o menor a final de mes.

Hasta hace poco tiempo, su valor estaba en mínimos históricos, de hecho, desde 2016 hasta 2022 ha sido siempre negativo. Sin embargo, la tendencia inflacionista ha provocado un cambio brusco en este índice de referencia.

Hoy en día, el euríbor está ascendiendo de una forma clara y evidente. El principal motivo por el que está ocurriendo esto es por las subidas de los tipos de interés del Banco Central Europeo (BCE). Lo que busca esta institución tomando esta decisión es encarecer la financiación para, de esta manera, reducir la inflación y proporcionar estabilidad a los precios en la zona euro.

Eso sí, los grandes perjudicados son las personas con hipotecas, ya que sus cuotas hipotecarias no dejan de ascender y cada día que pasa sin que baje este índice se ven más ahogados. Por ello, necesitan buscar diferentes tipos de soluciones que les permitan hacer frente a estos pagos sin poner en riesgo su economía familiar.

Familias españolas e hipotecas

El encarecimiento generalizado que están sufriendo los precios y la elevada inflación están haciendo que las familias españolas con hipotecas pasen momentos delicados. Los gastos que deben afrontar cada mes no paran de crecer y, sin embargo, sus ingresos siguen siendo los mismos.

El Gobierno ha adoptado una serie de medidas para ayudar en lo posible a las familias más vulnerables a salir hacia delante. Aun así, muchas de ellas están buscando soluciones para vivir con un poco más de tranquilidad y no verse en apuros económicos a final de mes.

Una de ellas es la de convertir sus hipotecas variables a otras de tipo fijo. En la actualidad, las cuotas que pagan aquellas personas que tienen estas últimas son menores, ya que no se ven afectadas por el euríbor. Aunque es una buena opción, puede que solo lo sea de forma temporal, pues en el momento que cambie la tendencia y comience a descender la inflación, se verán pagando más de lo que deberían.

Otra es buscar préstamos hipotecarios con mejores condiciones en otra entidad bancaria. Esto conlleva hacer frente a una serie de gastos, pero si la cuota que deben pagar a final de mes es muy inferior a la actual, puede que les compense.

Comprar una vivienda mediante una hipoteca se está convirtiendo hoy en día en una decisión muy difícil de tomar en nuestro país. Sin embargo, existen diferentes estrategias que pueden permitir a las familias vivir un poco más tranquilas y pagar todas las deudas que hayan contraído.

¿Cuántas personas tienen una hipoteca variable?

El número de personas que tienen en España este tipo de hipotecas es cada vez menor. Hace unos años, en 2010 aproximadamente, casi todas las familias elegían esta opción por delante de las de tipo fijo. La razón era evidente, el euríbor estaba a unos niveles más bajos y, además, las previsiones eran que iba a seguir descendiendo.

Esto se cumplió, incluso ha estado en valores negativos hasta 2022. En el momento que comenzó a barajarse la posibilidad de que iba a crecer (2020), las familias comenzaron a optar por las hipotecas fijas.

Hoy en día, en España, las hipotecas sobre viviendas a tipo variable rondan el 30 % y las fijas el 70 %. De momento, no se espera un cambio de tendencia debido al contexto inflacionista. Es de esperar que cuando descienda el euríbor y, junto a él, los tipos de interés, vuelva a ser más interesante optar por los préstamos hipotecarios variables.

Estrategia de amortización

El pago de la vivienda supone un grave problema para muchos hipotecados en la situación en la que nos encontramos. Sin embargo, aquellos que tienen algo de dinero ahorrado tienen la duda de si lo más conveniente es amortizarla de forma anticipada para así evitar pagar más intereses.

Por lo general, es una opción interesante, pero antes de dar ese paso conviene tener en cuenta diferentes variables de bastante importancia.

Años que te quedan para terminar de pagar el préstamo

La gran mayoría de las hipotecas concedidas en nuestro país emplean el sistema francés para su amortización. Por lo tanto, se pagan más intereses al principio que al final. Así que si dispones de dinero suficiente y está en sus primeros años, esta vía puede ser una buena solución para ti.

Las comisiones por amortización anticipada en 2023

Esto es algo fundamental, las entidades bancarias te cobran comisiones si tomas la decisión de adelantar el pago de tu hipoteca total o parcialmente. Esto lo hacen para no perder parte de esa ganancia que obtienen en el caso de que sigas pagando las cuotas mes a mes.

Sin embargo, si la contrataste a partir de junio de 2019, el Gobierno de España ha impuesto una medida que prohíbe a las entidades bancarias hacer esto. Estará vigente desde el 24 de noviembre de 2022 hasta finales de 2023.

El objetivo que se persigue con ello es evidente, ayudar a aquellas familias que disponen del dinero suficiente a amortizar de manera anticipa sus préstamos sin que tengan que pagar comisiones por ello. Así que si es tu caso, es el momento ideal para hacerlo y así frenar el efecto del euríbor.

Reducir cuota o plazo

Si optas por amortizar parcialmente, tu banco te ofrecerá dos opciones: recortar el plazo que te queda para acabar con tu deuda o reducir el importe de las cuotas que debes pagar mensualmente.

Esta segunda opción es la más adecuada en el caso de que estés pasando por apuros económicos. Aunque te veas en la obligación de estar pagando durante el mismo tiempo acordado la deuda, si tu situación es complicada, ver cómo se reduce tu cuota va a suponer un gran desahogo para ti.

La primera opción (reducción del tiempo) es la mejor para ahorrar dinero a largo plazo. Debido a la cantidad que has adelantado, tu banco te permitirá recortar el plazo de tu préstamo. Por lo tanto, a la larga conseguirás ahorrar dinero, ya que los intereses que vas a pagar son menores.

Al fin y al cabo, esta estrategia es conveniente en el momento que dispones de los ahorros suficientes para adelantar todo o parte del dinero que debes. Por desgracia, hay familias que no tienen esta capacidad y no pueden amortizar su deuda. Las soluciones que les quedan en este caso es intentar buscar hipotecas con mejores condiciones en otro banco o convertirla en una de tipo fijo.

La amortización de tu préstamo hipotecario es una buena manera de pagar menos intereses a tu banco. Además, si el euríbor está al alza y dispones de ahorros suficientes, es la solución ideal. En Gibobs Allbanks te ayudamos en todo lo que necesites saber sobre tu hipoteca. Nuestra única preocupación es que tu salud financiera mejore y, para ello, contamos con profesionales especializados que se pondrán a tu disposición de inmediato. Solo tienes que ponerte en contacto con nosotros.