1

Euríbor [y cómo afecta la subida en tu hipoteca]

Hablamos con Fernando López, COO en gibobs allbanks.

Cuál es la previsión del Euríbor para los próximos meses

“Según los datos ofrecidos por el INE el número de hipotecas firmadas sobre viviendas durante el mes de abril fue de 33.432, lo que representa una caída del 22.9% respecto al dato de marzo. Es muy probable que esta tendencia se mantenga en los próximos meses tras las subidas de tipos de interés, lo que encarece el precio de las hipotecas, especialmente las de tipo fijo.

Entidades con las que colaboramos nos han trasladado que, en el mes de julio, sus hipotecas ofertadas a tipo fijo volverán a encarecerse e incluso no ofrecerán este producto a sus potenciales clientes. Las hipotecas a tipo fijo continuaran con su rally de precios al alza por sexto mes consecutivo, según el análisis realizado por Inteliens, empresa que presta servicios de Inteligencia Competitiva a más de 50 entidades, tanto en España como a nivel mundial.

Por el contrario, vemos como los bancos desde hace un par de meses están lanzando ofertas competitivas en las hipotecas variables y mixtas, lo que se mantendrá durante los próximos meses.

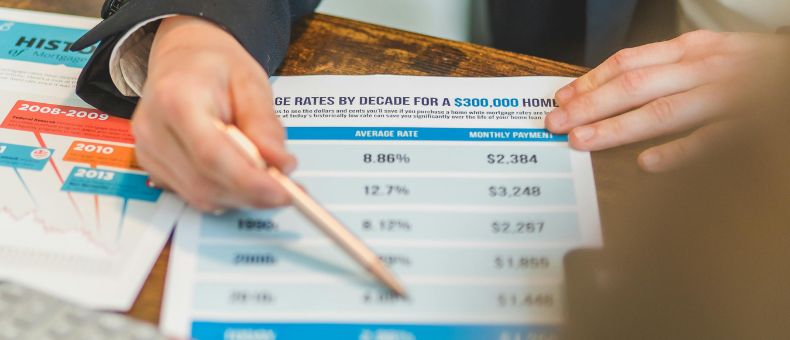

La diferencia de cuota entre una hipoteca variable formalizada en enero de 2022 y la media provisional del Euribor en el mes de junio (0,815%) es de 150,46€ al mes, lo que a lo largo de 30 años se traduce en más de 50.000€ para una hipoteca de 250.000€ con Euribor + 0.99%.

¿Cómo saber si tienes las mejores condiciones en tu hipoteca?

“Debido a la subida del Euribor aquellos clientes que en su hipoteca actual tengan un precio por encima de Euribor +0.99% podrían considerar cambiar las condiciones de su préstamo por uno a tipo fijo o mixto, buscando una cuota similar o mejor que su hipoteca actual. Mi recomendación para estos clientes es estudiar la posibilidad de subrogar su hipoteca actual y las condiciones a la que podría aspirar. Cambiando la hipoteca de variable a fija reducimos a 0 el riesgo de la subida de la cuota, por definición.

En gibobs contamos con un una nueva funcionalidad ‘Préstamos‘ con la que vas a poder conocer de un vistazo cuál es el estado de tus préstamos o hipotecas, es decir, cuánto has pagado y cuánto te queda por pagar, comparar los tipos de interés que tienes actualmente con la media del mercado y descubrir en qué casos podrías conseguir unas condiciones mejores para dejar de pagar de más por tus productos financieros”.

Hipoteca fija, variable o mixta: ¿Cómo elegir la mejor y qué tener en cuenta?

“Una alternativa que nos brinda el mercado si queremos formalizar una hipoteca a tipo fijo es recurrir a formalizar una hipoteca a tipo mixto. Durante los primeros años de nuestra hipoteca podremos pagar una cuota fija lo que nos dará tranquilidad y no tendremos sorpresas. Actualmente podemos encontrar hipotecas con un tipo fijo durante los 15 primeros años por debajo del 1,75% y por debajo del 1% si recurrimos a un periodo fijo de 5 años. Esta opción puede ser muy interesante para los clientes que quieren tener una hipoteca a tipo fijo, pero que no consideran atractivas las condiciones que ofrecen actualmente las entidades”.

¿Todavía puedo encontrar una hipoteca a tipo fijo?

“La respuesta es sí, y ¿todavía puedo conseguir una buena oferta o me espero? No tenemos una bola de cristal para saber qué pasa con los tipos de interés, pero las previsiones es que en los próximos seis meses no vayan a bajar, por lo que, si estamos pensando en financiar la compra de la vivienda a través de un préstamo hipotecario a tipo fijo, lo mejor es hacerlo lo antes posible. Es muy probable que las ofertas de los bancos a tipo fijo sigan subiendo en los próximos meses”.

Por qué es tan importante contar con un asesor financiero

“Una persona que está pensando en hipotecar la vivienda a comprar debe tener en cuenta lo siguiente:

- Tener en cuenta la cantidad de ahorros que pueden aportar para la entrada de la vivienda ya que dependiendo de esta cuantía pueden optar a ofertas hipotecarias más competitivas (nuestra recomendación es que aporten como mínimo el 20% del importe del préstamo).

- El cálculo de la cuota y lo que supone mensualmente sobre los ingresos que se perciben (nuestra recomendación es que la cuota no supere el 35% – 40% del total de sus ingresos).

Es precisamente ahora, en un contexto como el que estamos viviendo, cuando cobra especial relevancia contar con un asesor financiero, como los analistas de gibobs, que tienen alta experiencia negociando con los bancos para conseguir las mejores condiciones en su hipoteca y que les acompañan durante todo el proceso para que entiendan en cada momento hasta la letra más pequeña.

En función de los parámetros anteriores nosotros desde gibobs podemos aconsejar sin ningún coste el importe máximo de la vivienda que deberá buscar cuidando así sus finanzas. ¿Esto qué quiere decir?

Pues que teniendo esos cálculos en mente, y siempre de la mano de un asesor financiero, los clientes pueden conseguir lo que nosotros llamamos una ‘hipoteca saludable’, esa que cuida de su salud financiera.”