1

Qué es una hipoteca inversa y cómo funciona

¿Estás jubilado y tienes una casa de propiedad? Pues ahora podrías estar recibiendo dinero cada mes por vivir en tu casa. Hablamos de un tipo de hipotecas un poco extrañas y desconocidas, pero que podrían ser la solución que estás buscando para complementar tu pensión.

En gibobs.com queremos explicarte qué es una hipoteca inversa y cómo funciona, para que conozcas todos sus beneficios, pero también los riesgos a los que te enfrentarás. ¡Sigue leyendo para descubrirlo!

Qué es una hipoteca inversa

Lo primero que queremos explicarte es: hipoteca inversa, ¿qué es?

Una hipoteca inversa, tal y como explica su nombre, es un préstamo que funciona al revés de las hipotecas de toda la vida. En vez de pedir dinero prestado para comprar una casa, lo que haces es hipotecar tu domicilio para que una entidad te pague un dinero poco a poco o te lo abone de golpe.

La hipoteca inversa es un préstamo hipotecario que permite a los mayores de 65 años obtener un abono mensual que complementará sus ingresos, durante un tiempo determinado (hipoteca inversa simple). La garantía que se solicita es la vivienda y hay ocasiones en las que se reciben estos pagos durante toda la vida (hipoteca inversa con seguro de rentas vitalicias diferidas).

Cómo funciona una hipoteca inversa

Mientras en una hipoteca tradicional, como cliente, recibirás el importe total del préstamo y efectuarás pagos mensuales para amortizar la deuda, con la hipoteca inversa tendrás garantizado un abono mensual que no tendrás que devolver en vida. Una vez hayas fallecido, tus herederos deberán hacerse cargo de esta deuda.

Las cantidades mensuales que se reciben a través de la hipoteca inversa no están sujetas a tributación sobre la Renta de las Personas Físicas (IRPF).

Además, esta cantidad mensual que recibirás del banco, puede ser completamente adicional a otros ingresos que recibas, como por ejemplo la pensión. El préstamo podría cancelarse anticipadamente mientras estás en vida, si lo desearas, para no dejar a tus herederos con la deuda.

Requisitos de la hipoteca inversa

La hipoteca inversa está destinada a personas con un perfil muy particular y eso hace que no sea una solicitud demasiado común o incluso una opción conocida. Estos son los requisitos de hipoteca inversa que deberás cumplir para poder acceder a este tipo de préstamo:

- Tener una vivienda en propiedad. Puede ser una casa, un piso, tu vivienda habitual o tu segunda residencia. Eso sí, solamente podrás hipotecar tu vivienda si está completamente libre de cargas, es decir, que ya hayas terminado de pagar tu hipoteca.

- Si tienes 65 años o más, podrás acceder a este tipo de hipotecas, aunque muchos bancos solamente las dan a mayores de 70 años.

- Otro ejemplo de hipoteca inversa es la que se concede a las personas discapacitadas mayores de 65 años y con un grado de discapacidad igual o superior al 33%.

Si tienes una dependencia severa, no importa la edad que tengas.

Hipoteca inversa ejemplo

¿Cuánto dinero se puede percibir con la hipoteca inversa y cómo se regula? La cantidad de dinero que la entidad financiera presta a través de la hipoteca inversa, depende de varios factores, vamos a verlo con un ejemplo:

Valor de la vivienda

Cuanto más elevado sea el valor de la vivienda, más grande será el valor de la hipoteca inversa, al igual que ocurre con todas las hipotecas. Las cantidades que se obtienen oscilan en torno a la tercera parte del valor de tasación de la vivienda. Recuerda que una hipoteca normal puede llegar hasta el 80% del valor de tasación del inmueble.

Edad de la persona que lo solicita

Cuanto más mayor sea la persona que solicita la hipoteca, más elevadas serán las cuotas, ya que se considera que el periodo para la finalización de la hipoteca es menor.

Esperanza de vida del titular

Si se solicita una renta periódica, en vez de un pago único, se deberá tener en cuenta la esperanza de vida del titular y los beneficiarios de la vivienda. Esto, en la práctica, hace que la cantidad a recibir esté relacionada con el género, ya que en España la esperanza de vida de las mujeres supera en 4,4 años a la de los hombres.

Es importante tener en cuenta, no obstante, que los intereses de la hipoteca inversa son mucho más elevados que los de las hipotecas tradicionales. Los intereses de estas rondan el 6%, que es el doble de las hipotecas para compra de vivienda de tipo fijo. Eso significa que la cantidad que deberán devolver los herederos de la hipoteca inversa se eleva mucho, si el hipotecado vive muchos años.

Cómo se devuelve el dinero de una hipoteca inversa: Ejemplo

Cuando fallezca la persona hipotecada y todos los titulares de la hipoteca inversa, si hay más de uno, serán los herederos los encargados de saldar la deuda. Es decir, los herederos deberán devolver a la entidad todo lo que te haya pagado, más los intereses que se han generado hasta tu fallecimiento.

Los herederos tendrán tres maneras de devolver el dinero:

- Quedarse con la vivienda: En este caso, deberán pagar la deuda con el banco. Pueden hacerlo de golpe, si disponen del dinero suficiente o pueden pedir una hipoteca nueva para esta vivienda, a fin de financiar la deuda.

- Vender la casa: De esta manera se saldará la deuda con el dinero que se obtenga después de la venta.

- No saldar la deuda: Si esto sucede, la entidad bancaria embargará el domicilio y la subastará para recuperar el dinero. Esta solución es la que se toma también cuando no hay herederos conocidos o todos ellos rechazan la herencia. En caso de que el precio de venta de la subasta no alcanzara para saldar la deuda, el banco puede embargar parte de tu herencia o, incluso, liquidarla del todo.

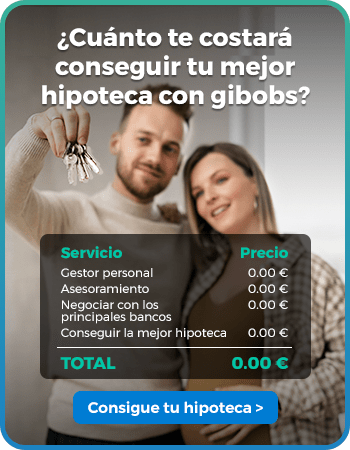

Ahora que ya sabes qué es y cómo funciona una hipoteca inversa, deberás pensar muy bien si es la opción más recomendable en tu caso. Si necesitas asesoramiento personalizado, en gibobs.com podemos ayudarte gratis a encontrar la mejor hipoteca para ti, así que no dudes en registrarte en nuestra plataforma.