1

Todas las ventajas e inconvenientes de la hipoteca inversa: ¿merece la pena?

La jubilación es uno de los momentos más esperados en la vida, pero es importante que tomemos las decisiones correctas para disfrutar de un retiro con los ingresos necesarios para estar tranquilos. En este panorama aparece la posibilidad de contratar una hipoteca inversa, que te ofrecerá la posibilidad de tener unos ingresos fijos, adicionales a tu pensión.

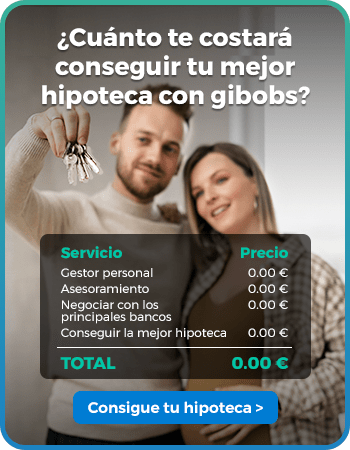

En gibobs.com, somos expertos en ayudarte gratis a encontrar la mejor hipoteca para ti, teniendo en cuenta la situación específica en la que te encuentras. Por eso, queremos explicarte las ventajas e inconvenientes de la hipoteca inversa, para que decidas si merece la pena contratarla.

Qué es una hipoteca inversa

La definición que hace el Banco de España de la hipoteca inversa es a siguiente: “Se trata de un crédito o préstamo garantizado con una hipoteca que recae sobre la vivienda habitual (también sobre otras viviendas), concedido, de una sola vez o a través de prestaciones periódicas, a una persona que debe ser mayor de 65”.

Es decir, una hipoteca inversa es un dinero que el banco te dará por tu casa a lo largo de tu vida, mientras puedes seguir utilizándola. Cuando fallezcas, tus herederos deberán decidir si quieren devolver el dinero al banco y recuperar la vivienda o cobrar lo que resta del préstamo, a través de la venta de la casa.

Mientras una hipoteca tradicional te presta el dinero para poder comprar una casa y tú le pagas una cuota establecida al mes durante unos años, la hipoteca inversa hace que el banco te abone el dinero de tu vivienda, siempre que la hipoteques. Esto te permitirá cobrar un dinero extra para complementar tu pensión de jubilación.

Ventajas de la hipoteca inversa

Ahora vamos a adentrarnos de lleno en las ventajas e inconvenientes de la hipoteca inversa. Comenzaremos con las ventajas que puede ofrecerte este préstamo que puedes solicitar a partir de los 65 años de edad, si tienes una discapacidad igual o mayor al 33% o si eres una persona dependiente:

- No tienes que justificar tus gastos: El dinero que obtienes a través de la hipoteca inversa es tuyo y podrás destinarlo a lo que desees: pagar deudas, pagar los gastos del día a día, viajar, invertir, etc.

- Obtendrás dinero para complementar tu pensión: La hipoteca inversa te permite obtener una cantidad de dinero extra, en función del valor de tu vivienda y de tu edad. Este dinero se puede recibir en una suma única o a través de pagos mensuales.

- Podrás seguir viviendo en tu casa: Aunque obtengas dinero a través de la hipoteca inversa, seguirás siendo el propietario de la vivienda y tendrás el pleno derecho de vivir en ella, así como los demás titulares y beneficiarios.

No tienes que pagar cuotas mensuales: A diferencia de una hipoteca convencional, con la hipoteca inversa no tendrás que hacer pagos mensuales para devolver el dinero que te han prestado. El préstamo se liquidará cuando vendas la propiedad o fallezcas.

Inconvenientes de la hipoteca inversa

Es importante que tengas en cuenta los inconvenientes que están vinculados a la hipoteca inversa, ya que estos serán primordiales a la hora de tomar una decisión. Vamos a seguir revisando la hipoteca inversa: ventajas e inconvenientes, esta vez, con los puntos más desfavorables o que suponen algún riesgo para tu patrimonio:

- Te resultará difícil vender la casa: En caso de que desees vender la casa, deberás cancelar la deuda con el dinero que recibas de la transacción. Por lo tanto, el precio de la venta deberá ser elevado y tendrás menos posibilidades de encontrar a un buen comprador.

- Reducirás tu patrimonio: La hipoteca inversa reduce el patrimonio que les dejarás a tus herederos. Si lo que quieres es dejar tu vivienda a tus herederos, esta no sería la mejor opción.

- Las cuotas no son muy altas: No cobrarás demasiado, por lo que tendrás que combinar estos ingresos con los de tu jubilación.

- Puedes perder la propiedad: En caso de que no cumplas con los términos del préstamo, la propiedad podría ser subastada para saldar la deuda y tú te quedarías sin vivienda.

- La deuda crece bastante rápido: La cantidad de dinero que debas al banco podría crecer rápidamente, a medida que vaya pasando el tiempo. Esto es a causa de los intereses que se acumulan, que suelen rondar alrededor del 6%. Si vas a dejar la propiedad a tus herederos, es posible que estos se encuentren con una deuda considerable después de tu fallecimiento. Si tus herederos quieren quedarse con la vivienda, estarán obligados a saldar la deuda.

¿Merece la pena la hipoteca inversa?

Después de conocer las ventajas e inconvenientes de la hipoteca inversa, es normal que te estés preguntando si realmente merece la pena este préstamo. La respuesta es que, la decisión dependerá de las circunstancias individuales en las que te encuentres.

Lo mejor que puedes hacer es pedir asesoramiento a un consultor hipotecario que te explique cómo te afectarán cada uno de los términos de este contrato. En gibobs.com podemos ayudarte, ya que pondremos a tu disposición un asesor, con más de 17 años de experiencia, que te acompañará de forma gratuita durante todo el proceso.

Contratar una hipoteca inversa, por lo tanto, es una buena idea si quieres cobrar una pequeña cantidad de dinero extra para complementar tu pensión y si no tienes la intención de vender tu casa antes de fallecer, ni dejarla en herencia a nadie. En caso de tener herederos, es bueno que te asegures de que estos podrán asumir la deuda que les dejes.

Si tus circunstancias son diferentes a las que te hemos comentado, es bueno que puedas encontrar otro método de conseguir dinero, sin poner en riesgo tu patrimonio. Por ejemplo, vender tu casa y comprar otra más barata, quedándote con el dinero que te sobre.

Esperamos que este artículo te haya ayudado a comprender las ventajas e inconvenientes de la hipoteca inversa y si esta es la mejor solución en tu caso. Echa un vistazo a nuestro portal de gibobs.com y solicita los servicios de un asesor hipotecario que te ayude a comprender los riesgos a los que te enfrentas y los beneficios que podrás obtener con este préstamo para la jubilación.