1

Reducción de la cuota de hipoteca: una solución de ahorro

Bajar la cuota de tu hipoteca es posible.

Además, te puede ser de enorme utilidad en el caso de que te encuentres en una situación económica delicada. Existen diferentes opciones para hacerlo; todas tienen ventajas y desventajas. Debes ser tú el que decida cuál es la que más te conviene en función de tu situación y de tus intereses.

En este artículo te contamos todas las formas posibles de reducir la cuota de tu hipoteca para ahorrar más.

Reducción de cuota de la hipoteca

Si lo prefieres puedes conocer todas las formas para reducir tu hipoteca en formato podcast:

También existe la posibilidad de que quieras ahorrar dinero mediante esta reducción. A corto plazo podrás conseguirlo, pero no olvides que si das este paso, tendrás una serie de costes a largo plazo que tendrás que afrontar. Por eso es importante que tengas muy claros tanto los beneficios como las desventajas que conlleva reducir esta cuota.

Cómo reducir la cuota de la hipoteca

Una vez que hayas tomado la decisión de bajar la cuota, es importante que sepas que existen diferentes maneras de hacerlo. Debes elegir la que más te convenga y mejor se adapte a tus necesidades y circunstancias personales. A continuación, puedes ver cuáles son las principales opciones que tienes para reducir la cuota de tu préstamo hipotecario.

Subrogación de la hipoteca

En el momento de contratarla, el banco te suele ofrecer tipos de interés más interesantes para ti a cambio de la contratación de otros productos bancarios. Debes pensarte muy bien dar este paso o no, ya que esto no quiere decir que vas a pagar menos por ella. No solo eso, además, quedarás vinculado al banco por esta serie de productos, como seguros de vida, planes de pensiones, etc.

Si te ocurre esto y posteriormente no te salen los números, lo mejor es acudir a un banco que te ofrezca el préstamo hipotecario sin ningún tipo de vinculación. Esto se denomina subrogación de la hipoteca, y aunque al principio puede tener unos costes, luego las cuotas mensuales se verán reducidas.

Haz cuentas y comprueba si te conviene estar vinculado a un banco a cambio de los productos que te ofrece. Puede que sí, pero si es lo contrario, una gran opción es la subrogación de tu préstamo hipotecario.

Alargar el plazo de la hipoteca

Por lógica, si alargas su plazo, tendrás que pagar un importe menor en cada cuota. La desventaja que esto supone es evidente, tendrás que estar más tiempo desembolsando dinero para terminar de pagarla. Además, los intereses también serán mayores. Estos son los principales gastos que deberás afrontar si tomas la decisión de alargar su plazo:

- Deberán realizarse determinados cambios en el contrato y los gastos de gestoría y notaría serán de tu responsabilidad.

- Al estar pagando durante más tiempo, los intereses finales del préstamo hipotecario también serán mayores.

- Tardarás más tiempo en terminar de pagarla. Aunque las cuotas serán menores, no podrás deshacerte de ellas en el tiempo acordado en un principio.

- Hay bancos que pueden pedirte una nueva tasación del inmueble, aunque esto no es obligatorio.

Carencia en la hipoteca

La carencia de la hipoteca supone un periodo en el que no pagarás la cuota correspondiente, solo deberás abonar los intereses. Incluso es posible aplazar el pago de estos últimos. Es una buena opción, ya que podrás estar un tiempo sin pagar nada relacionado con ella.

Pero como en todos los casos, cuenta con sus desventajas. Cuando retomes el pago de las cuotas, el capital que quede pendiente de amortizar será mayor que si no te hubieras tomado este periodo de carencia. Esto conlleva tener que pagar cuotas mayores a las acordadas en un principio.

Por lo tanto, esta es una buena opción si tienes claro que vas a encontrarte con problemas para pagar las cuotas durante un tiempo determinado. Si sabes que más adelante tendrás dinero disponible para hacer frente al nuevo importe, el periodo de carencia te vendrá fenomenal para salir del apuro.

Merece la pena amortizar hipoteca

Es importante que conozcas la diferencia que existe entre reducir el importe de las cuotas de una deuda hipotecaria y amortizarla. En el primer caso, deberás pagar menos a final de mes. Para hacerlo es necesario seguir cualquiera de los tres métodos ya mencionados. En cambio, la amortización supone el pago de parte del préstamo o incluso su totalidad.

Es lógico tener la duda de si merece la pena hacerlo o no. Para resolverla, lo primero con lo que debes contar es con dinero disponible. Si lo tienes y sabes que no te va a suponer un gran problema ese desembolso económico, siempre merece la pena adelantar el dinero de esa deuda.

Otro factor importante es el tipo de hipoteca que hayas contratado con el banco, ya que existen diferencias entre ellos a la hora de la amortización.

En el caso de que sea de tipo variable, es imprescindible que tengas en cuenta cómo se encuentra el euríbor. Lo más conveniente es que esté alto, ya que así obtendrás una rentabilidad mayor si optas por amortizar una parte.

El euríbor es el índice de referencia por el que se rigen la gran parte de los préstamos hipotecarios en España. En función del nivel en el que se encuentre, los intereses para pagar serán menores o mayores. Al amortizarla cuando se encuentra alto, estarás quitándote un importe mayor de intereses.

Relación entre amortización y reducción de cuota

Si dispones de dinero ahorrado y optas por amortizar parte de tu deuda hipotecaria, tienes dos opciones: reducir el importe de las cuotas que te quedan por pagar o disminuir su número manteniendo constante el importe.

Es una cuestión que debes plantearte y decidir en función de cuál sea tu situación. Si tu intención es vivir un poco más desahogado y que el importe de las cuotas se vea reducido, elige esta opción. Si, en cambio, cuentas con dinero suficiente para afrontar los pagos sin ningún problema, puedes devolver el préstamo hipotecario en menos tiempo.

Otro factor que debes tener en cuenta para tomar esta decisión es la cuestión de los intereses. Siempre podrás ahorrar más en este sentido si acortas el plazo, es decir, si mantienes las cuotas fijas, pero reduces su número. Sin embargo, puede ocurrir que tras amortizar parte de la deuda, no te encuentres capacitado para afrontar cuotas demasiado elevadas. En este caso, aunque vayas a pagar más intereses a largo plazo, la mejor opción es reducir el importe de cada uno de los pagos mensuales.

Sea cual sea tu decisión, es fundamental que te pares a pensar qué es lo más conveniente para ti. Decide en función de tus propias necesidades y déjate ayudar por especialistas en hipotecas si lo consideras necesario.

Medidas para mejorar la hipoteca

Existen diferentes medidas mediante las que puedes conseguir mejores condiciones en tu préstamo hipotecario. Aunque algunas de ellas ya has podido verlas en este texto, en este apartado te vamos a comentar cuáles son las más beneficiosas para ti.

Subrogación

A través de esta medida puedes trasladar tu deuda hipotecaria a otro banco diferente. Te resultará fácil encontrar uno que esté dispuesto a asumirla. Así que lo importante es que mires por ti mismo y elijas aquel que más ventajas te ofrezca.

Lo fundamental en este caso es que las condiciones sean mejores que las que tenías en la entidad anterior. Si no, además de no arreglar la situación, tendrás que hacer frente a una serie de gastos innecesarios, como la nueva tasación de la vivienda o las posibles comisiones por la subrogación.

Novación

Se trata de llegar a un acuerdo con tu banco para que mejore las condiciones de la deuda. Puedes negociar con él diferentes aspectos, como el tipo de interés, el plazo de amortización, el importe de las cuotas, etc. La entidad velará por sus intereses y tú por los tuyos. Si te convencen las nuevas condiciones, es porque habrás conseguido mejorar tu situación anterior.

Cancelación

La otra medida por la que puedes optar es la contratación de un nuevo préstamo hipotecario que tenga unas condiciones mejores para ti. Con ese dinero puedes cancelar el anterior y quedarte con el nuevo, más favorable para tus intereses.

Por supuesto, esto tiene una serie de gastos que debes afrontar, como los de cancelación de una y los de apertura de la otra (comisión de apertura, gestoría, notaría, etc.). Aun así, puede merecerte la pena si las nuevas condiciones van a ser mucho mejores que las anteriores.

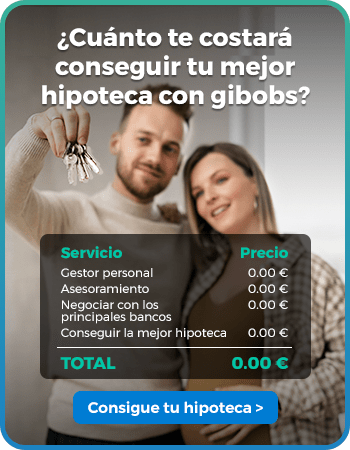

Como has podido ver, la reducción de la cuota de tu hipoteca puede ser una buena solución si te aseguras que cumples una serie de requisitos. En gibobs llevamos muchos años ayudando a clientes en todo lo relacionado con los préstamos hipotecarios. Contacta con nosotros y resuelve todas tus dudas. Además, también podrás usar nuestra calculadora de hipoteca si entras en nuestra página web.