1

Nuevo acuerdo de gobierno para aliviar los gastos de hipoteca

Los gastos de la hipoteca se han disparado debido a las últimas subidas del euríbor, el indicador de referencia de la mayoría de los préstamos hipotecarios a tipo variable en Europa. Además, se espera que este índice siga creciendo en los próximos meses, puesto que el Banco Central Europeo continúa llevando a cabo aumentos de los tipos de interés de forma periódica.

Por suerte, el Gobierno y los bancos españoles han llegado a un acuerdo que frenará de una manera importante este notable incremento. En este artículo, vamos a mostrarte todos los cambios que se van a producir.

Acuerdo del Gobierno para aliviar los gastos de las hipotecas

Después de varias semanas de intensas negociaciones, por fin se ha aprobado este nuevo acuerdo que acotará la subida de los tipos y ayudará a las familias más vulnerables. Se espera que el alcance llegue a un millón de hogares. Eso sí, tal y como se ha anunciado, será cada banco el que decida si aplica o no estos cambios. Aun así, se espera que todos se adhieran antes de final de año.

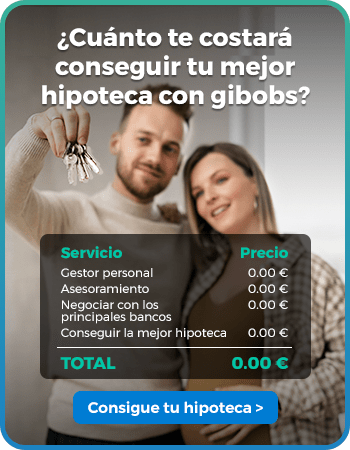

Este pacto está orientado a los usuarios que ya tienen sus créditos en vigor y a quienes firmen sus hipotecas antes del 31 de diciembre de 2022. No obstante, si todavía no has formalizado la tuya, te interesa contar con profesionales como los de gibobs. Te ayudaremos a encontrar el mejor tipo de interés y las condiciones más favorables para ti.

Asimismo, si desconoces la situación de la vivienda que vas a comprar, debes saber que no puedes solicitar una nota simple por Internet gratis, pero tienen un precio muy bajo. En este artículo, te explicamos cómo lo tienes que hacer.

A continuación, te mostramos todas las medidas que se han aprobado para disminuir la carga económica de las cuotas a los hogares españoles.

Reestructuración del préstamo y menores tipos de interés

El código de buenas prácticas firmado por los bancos españoles en 2012 se ha convertido, con el paso de los años, en una gran herramienta para las familias con menos recursos. Ahora, se actualiza de modo temporal y mejora algunos de sus beneficios durante un plazo de dos años.

Pasará a incluir novedades muy interesantes como esta. Eso sí, los clientes que deseen acogerse a esta modificación van a tener que cumplir con algunos requisitos. Se englobará en esta categoría a todos los considerados como vulnerables, es decir, a aquellos con menos de 25.200 euros de renta anual. Igualmente, deben destinar más del 50 % de todos sus ingresos al pago de la hipoteca.

El plan de reestructuración tiene que ser ofrecido por la propia entidad bancaria. Si te encuentras dentro de este grupo, en menos de 30 días recibirás una respuesta. En ella aparecerán las nuevas condiciones de tu préstamo que deberás valorar.

El principal cambio anunciado por el Gobierno consiste en una reducción del diferencial que te aplicará el banco. Si hasta ahora, en el código de buenas prácticas se reflejaba un máximo de un 0,25 %, desde su publicación, será de un -0,1 %. En la práctica, esto supondrá un 0,35 % menos del tipo de interés hipotecario en cada revisión del Euríbor. Este porcentaje se aplicará durante los cinco años que dure la carencia del capital.

De la misma forma, es muy posible que tu hipoteca contase con diferenciales superiores a ese 0,25 %. Por tanto, cobra todavía más relevancia la modificación que vas a notar.

Vamos a darte un ejemplo. En un préstamo cuyo capital pendiente sea de 200.000 euros y se ajuste a un Euríbor + 1 % (un diferencial bastante habitual y teniendo en cuenta un tipo de interés del Euríbor del 2,5 %), éstas serían las diferencias para una duración de 30 años:

- Cuota actual: 898,09 euros.

- Cuota bonificada: 779,88 euros.

Además, durante los cinco años de carencia solamente pagarías intereses, que en este caso supondrían 400 euros al mes.

Plazo de la dación en pago

Si el plan de reestructuración propuesto por la entidad bancaria con la que tenías el préstamo te resulta inviable, ahora tendrás un plazo de dos años para solicitar la dación en pago. Básicamente, la dación consiste en entregar tu vivienda a la entidad bancaria a cambio de liquidar toda la deuda pendiente con ellos.

También cabe la posibilidad de que el propio banco se ofrezca a hacerte una quita de parte del capital pendiente. Por supuesto, esto es completamente voluntario y no sucede en muchas ocasiones.

Por último, la dación en pago la podrás aplicar si tu entidad rechaza la opción de reestructurar la deuda. Esto puede ocurrir si, incluso con el plan previsto, sigues superando el umbral del 50 % de tus ingresos para abonarla.

Segunda reestructuración del préstamo

Hasta ahora, para que pudieses aprovechar las ventajas que te ofrecía el código de buenas prácticas, uno de sus requisitos era que nunca antes te hubieses acogido a él. En la actualidad, se deja la puerta abierta a que lleves a cabo una segunda reestructuración si con la primera no has logrado salir adelante.

Por consiguiente, si ya te has beneficiado en los últimos años de esta herramienta, ahora tendrás una nueva oportunidad. Sobre todo, te resultará más interesante el nuevo diferencial, puesto que es la principal modificación que afectará a los intereses totales, tal y como has visto en el ejemplo.

Subrogación del crédito

Con el nuevo acuerdo, conservarás todas las condiciones que hayas adquirido con tu entidad bancaria anterior, incluso si necesitas hacer un cambio de banco. De este modo, la nueva va a conservar obligatoriamente el plan de reestructuración que firmases de manera previa.

Extensión del préstamo

Esta es otra salida que puede otorgarte una buena ocasión para ahorrar dinero. Asimismo, tiene en cuenta a los consumidores con un nivel de renta más alto. Tanto ésta, como las siguientes medidas que vamos a mostrarte, están destinadas a clientes hipotecarios con una renta de hasta 29.400 euros anuales.

A partir de ahora, si tu cuota ha crecido más de un 20 % y supone más del 30 % de todos tus ingresos, podrás aumentar su duración hasta en siete años. Todo ello sin sufrir una penalización en el tipo de interés. En hipotecas cuyo capital todavía es muy alto, esto puede darte un ligero alivio. El banco te brindará un nuevo cuadro de amortización y tan solo deberás valorar qué es lo que más te conviene.

No obstante, te recomendamos que revises bien la propuesta. Ten presente que cualquier ampliación del crédito que realices también llevará consigo una subida de los intereses totales de la hipoteca.

Congelación de la cuota y tipos de interés más reducidos

Aunque no se fije un diferencial cerrado para este colectivo, que ha sido denominado por el Gobierno como clase media vulnerable, sí hay algunas propuestas que te resultarán muy interesantes.

Como indica el título, podrás solicitar a tu entidad bancaria una congelación de la cuota de tu hipoteca. La duración será de un total de 12 meses. Además, el banco deberá ofrecerte un tipo de interés más atractivo que el que te corresponde.

Con esta medida evitarás la volatilidad que ha generado la subida de tipos del Banco Central Europeo. Igualmente, si en doce meses las aguas vuelven a su cauce, habrás esquivado por completo el desmesurado incremento del Euríbor. Pero, incluso en el peor escenario, habrás ahorrado mucho dinero durante los 12 meses que dure la congelación.

Cambio a hipotecas de tipo fijo

Si quieres eliminar de la ecuación de tu hipoteca la incertidumbre sobre el futuro, puedes aprovechar esta oportunidad que el Gobierno ha negociado con los bancos. Dentro de su plan para proteger a los consumidores, a partir de ahora se eliminarán las comisiones por modificar las condiciones de la hipoteca y pasar del tipo variable al fijo.

En gibobs tenemos alta experiencia negociando con los bancos, tanto si se trata de una hipoteca nueva como si es para una que ya tengas y por ejemplo quieras modificar sus actuales condiciones.

Amortización anticipada

Si tienes dinero ahorrado, la amortización tanto de cuota, como de plazo, siempre ha sido una forma muy buena de reducir los intereses totales. Sin embargo, hasta este momento cada banco aplicaba unas medidas diferentes.

Algunos de ellos contaban unas comisiones muy reducidas, mientras otros establecían el límite legal marcado en el 1 %. Esto se debe a que ellos dejan de recibir intereses por el capital que amortizas y se trata de una pequeña compensación.

A partir de este acuerdo, todas las comisiones por este concepto también desaparecerán. Todas las entidades igualarán sus condiciones y podrás amortizar parcialmente tu hipoteca sin ninguna penalización.

Las medidas que el Gobierno ha propuesto para reducir los gastos de la hipoteca en los hogares entrarán en vigor el próximo 1 de enero de 2023. Se trata de un paquete que resultará muy útil a muchas familias que están sufriendo el aumento de los tipos. Si es tu caso, no dudes en contactar con gibobs para que podamos negociar con el banco esa mejora de tus condiciones. Recuerda que en gibobs te ayudamos a conseguir tu hipoteca o a cambiar de banco la que ya tengas. Ponte en contacto con nosotros asesorarte personalmente.