1

Scoring bancario: Qué es y cómo influye en las hipotecas

Seguro últimamente has oído hablar del término “salud financiera”. Y para ello, para conseguir gozar de una buena salud financiera hay que conocer cuál es el estado de tus finanzas.

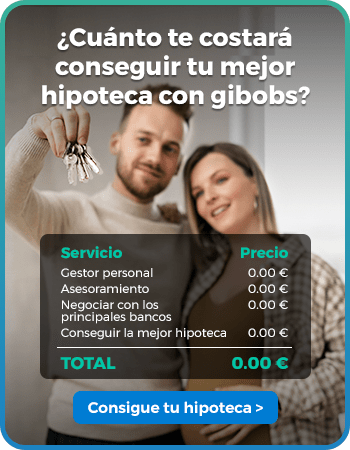

Sigue leyendo que te vamos a contar todo lo que necesitas saber sobre el scoring bancario y cómo gibobs puede convertirse en tu gran aliado.

Scoring bancario: Qué es

El scoring bancario o scoring personal es algo así como el chequeo médico que indica cómo están tus finanzas en la actualidad, cómo han ido evolucionando a lo largo de los años y qué perfil de riesgo crediticio tendrías para un banco, es decir, qué posibilidades existen de que te concedan una hipoteca o cualquier tipo de préstamo o producto financiero.

Cómo se calcula: simulador de scoring

Para calcular el scoring bancario (concretamente el scoring gibobs) es necesario obtener ciertos datos sobre tu balance personal y después esta es convertida en una puntuación de 0 a 100 en la que se tienen en cuentas los 3 ejes principales y que son clave para tener una posición económica saludable:

- ACTIVOS, es decir, la estabilidad, rentabilidad y diversificación de activos

- DEUDAS, o dicho de otra manera, el precio medio de tus deudas y el porcentaje de activos financieros

- CASH FLOW, esto viene a ser la relación entre tus ingresos y gastos, la liquidez y la capacidad de ahorro.

En gibobs tenemos un modelo propio de calificación financiera y permite a los usuarios conocer el estado real de sus finanzas y así ayudarles a tomar mejores decisiones.

Después de completar todos los datos obtendrás consejos relacionados con:

- Ingreso liberado. Que mide el porcentaje de ingreso que te queda libre una vez que haces frente a tus gastos habituales y te permite conocer, así, si te encuentras en un nivel de equilibrio saludable.

- Stress test. Este índice te permite conocer el tiempo que podrías mantener tu nivel de vida (considerando tus gastos habituales) aún en en el caso de que dejaras de percibir ningún ingreso.

- Liquidez. Medir tu ratio de liquidez te permitirá conocer el nivel de activos líquidos, es decir, tu efectivo, con respecto al total de tus bienes y si puedes hacer frente a tus obligaciones a corto plazo.

- Estabilidad de activos. Completar tus datos te facilitará medir el progreso de tu nivel de activos. De esta manera descubrirás si tienes una tendencia positiva o negativa y cómo corregirla para afianzar tu sostenibilidad económica y mantener así una adecuada tendencia hacia el ahorro.

- Ratio de financiación. Es el nivel de endeudamiento global de tus activos y se expresa en porcentaje. Podrás entender si tus deudas están controladas y en un adecuado rango de financiación.

- Precio medio de deuda. El índice de precio medio de deuda te indica si estás por debajo o por encima de la media del mercado y por tanto si estás, o no, asumiendo un coste de financiación mayor al que deberías.

- Rendimiento (yield). Evaluar el rendimiento de tus activos también es importante para conocer si están teniendo el beneficio que esperabas de ellos.

- Diversificación de activos. Te permitirá conocer si puedes mejorar la diversificación de tus activos. Y así saber si, en una situación de volatilidad en los mercados, es recomendable tener activos de diferentes tipos para que tu resistencia a imprevistos y a incertidumbres del mercado sea mayor.

Cómo mejorar tu scoring de crédito

El primer paso para mejorar tu scoring de crédito o crediticio es conocer el estado real de tus finanzas.

Por ello nuestra recomendación es empezar a usar cuanto antes una herramienta que te permita analizar todos esos valores y mantenerlos actualizados. Cuanto más completos estén los datos más objetivo será el resultado de tu scoring.

Y es que obtener un buen índice financiero es clave para reconocer qué puntos debes mejorar, por ejemplo para tener más probabilidades de que te concedan una hipoteca ya que los bancos analizarán tu perfil y tu scoring bancario en ese momento.

Empieza a usar el scoring gibobs y aprende a cuidar de tu salud financiera.